企業管理(lǐ)咨詢是定位于幫助企業進行系統性且具(jù)備可(kě)持續性發展規劃的制定,并與之進行配套的管理(lǐ)體(tǐ)系的搭建或獲取外部的必要資源,其目的是協助企業能(néng)夠在激烈的市場競争中(zhōng)保持長(cháng)久的核心競争優勢,并通過高效低成本的管理(lǐ)模式為(wèi)可(kě)持續發展奠定基礎。

|

1.企業戰略規劃

· 戰略規劃 · 數字化轉型規劃  |

||

|

||

|

3.組織與流程

· 組織架構設計(權責利劃分(fēn)) · 職能(néng)、職位設置 · 流程重組  |

||

|

01 電(diàn)芯新(xīn)品密集發布,大容量是趨勢

展會現場,主辦(bàn)方發布的《儲能(néng)産(chǎn)業研究白皮書2023》顯示,截至去年底,全球新(xīn)型儲能(néng)累計裝(zhuāng)機規模達45.7GW,年增長(cháng)率達80%,其中(zhōng)锂離子電(diàn)池仍占據絕對主導地位,年增長(cháng)率超過85%,其在新(xīn)型儲能(néng)中(zhōng)的累計裝(zhuāng)機占比與上年同期相比上升3.5個百分(fēn)點。

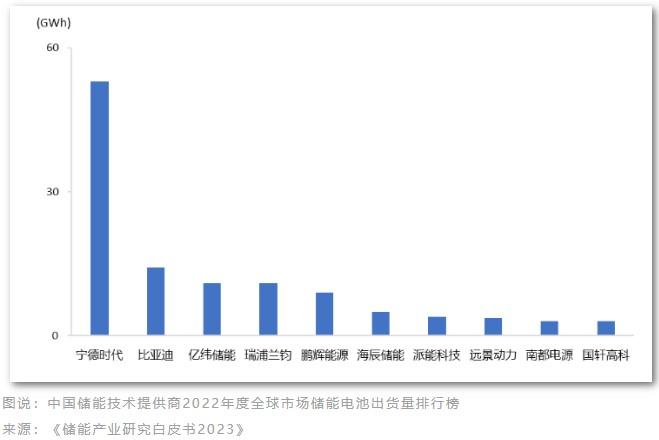

2022年度,全球市場中(zhōng),儲能(néng)電(diàn)池出貨量排名(míng)前十位的中(zhōng)國(guó)儲能(néng)技(jì )術提供商(shāng),依次為(wèi):甯德(dé)時代、比亞迪、億緯儲能(néng)、瑞浦蘭鈞、鵬輝能(néng)源、海辰儲能(néng)、派能(néng)科(kē)技(jì )、遠(yuǎn)景動力、南都電(diàn)源和國(guó)軒高科(kē)。

01 電(diàn)芯新(xīn)品密集發布,大容量是趨勢

展會現場,主辦(bàn)方發布的《儲能(néng)産(chǎn)業研究白皮書2023》顯示,截至去年底,全球新(xīn)型儲能(néng)累計裝(zhuāng)機規模達45.7GW,年增長(cháng)率達80%,其中(zhōng)锂離子電(diàn)池仍占據絕對主導地位,年增長(cháng)率超過85%,其在新(xīn)型儲能(néng)中(zhōng)的累計裝(zhuāng)機占比與上年同期相比上升3.5個百分(fēn)點。

2022年度,全球市場中(zhōng),儲能(néng)電(diàn)池出貨量排名(míng)前十位的中(zhōng)國(guó)儲能(néng)技(jì )術提供商(shāng),依次為(wèi):甯德(dé)時代、比亞迪、億緯儲能(néng)、瑞浦蘭鈞、鵬輝能(néng)源、海辰儲能(néng)、派能(néng)科(kē)技(jì )、遠(yuǎn)景動力、南都電(diàn)源和國(guó)軒高科(kē)。

面對這個萬億級市場,儲能(néng)參展商(shāng)們都紛紛展出了自己的最新(xīn)産(chǎn)品,反映出的一些行業趨勢值得深入思考。

“大容量”發展成為(wèi)了當前電(diàn)芯發展的重要趨勢。衆多(duō)電(diàn)芯廠紛紛布局并量産(chǎn)280Ah、305Ah電(diàn)芯,電(diàn)芯容量持續提升。

今年的儲能(néng)展上,盡管各家的具(jù)體(tǐ)規格并不統一,但電(diàn)芯容量基本在300Ah級别上。

事實上,儲能(néng)系統的最大成本構成也在于電(diàn)芯、自産(chǎn)自研電(diàn)芯可(kě)以确保系統最大性能(néng)。但是需要電(diàn)力現貨市場放寬準入,讓儲能(néng)獨立參與市場。

遠(yuǎn)景發布的新(xīn)一代智慧液冷儲能(néng)系統,采用(yòng)遠(yuǎn)景自主研發的315Ah儲能(néng)專用(yòng)電(diàn)芯,産(chǎn)品較上一代能(néng)量密度提升了11%,實現“單顆電(diàn)芯一度電(diàn)”,同時循環壽命高達12000次,滿足一天一次充放電(diàn)25年安(ān)全可(kě)靠運行要求,适配當前市場主流儲能(néng)系統方案。

面對這個萬億級市場,儲能(néng)參展商(shāng)們都紛紛展出了自己的最新(xīn)産(chǎn)品,反映出的一些行業趨勢值得深入思考。

“大容量”發展成為(wèi)了當前電(diàn)芯發展的重要趨勢。衆多(duō)電(diàn)芯廠紛紛布局并量産(chǎn)280Ah、305Ah電(diàn)芯,電(diàn)芯容量持續提升。

今年的儲能(néng)展上,盡管各家的具(jù)體(tǐ)規格并不統一,但電(diàn)芯容量基本在300Ah級别上。

事實上,儲能(néng)系統的最大成本構成也在于電(diàn)芯、自産(chǎn)自研電(diàn)芯可(kě)以确保系統最大性能(néng)。但是需要電(diàn)力現貨市場放寬準入,讓儲能(néng)獨立參與市場。

遠(yuǎn)景發布的新(xīn)一代智慧液冷儲能(néng)系統,采用(yòng)遠(yuǎn)景自主研發的315Ah儲能(néng)專用(yòng)電(diàn)芯,産(chǎn)品較上一代能(néng)量密度提升了11%,實現“單顆電(diàn)芯一度電(diàn)”,同時循環壽命高達12000次,滿足一天一次充放電(diàn)25年安(ān)全可(kě)靠運行要求,适配當前市場主流儲能(néng)系統方案。

除此之外,鵬輝能(néng)源推出了320Ah電(diàn)芯、億緯锂能(néng)推出560Ah電(diàn)芯,持續推進電(diàn)芯容量提升。

除此之外,鵬輝能(néng)源推出了320Ah電(diàn)芯、億緯锂能(néng)推出560Ah電(diàn)芯,持續推進電(diàn)芯容量提升。

儲能(néng)電(diàn)池電(diàn)芯的容量進入“3時代”,意味着儲能(néng)電(diàn)池可(kě)以在一小(xiǎo)時内提供超過300安(ān)培的電(diàn)流輸出,或者在更長(cháng)的時間内以更低的功率提供相同的總電(diàn)量。這也意味着該電(diàn)池電(diàn)芯有(yǒu)較高的能(néng)量存儲能(néng)力,并适合用(yòng)于需要大量電(diàn)能(néng)儲存的應用(yòng),例如太陽能(néng)或風能(néng)發電(diàn)站的儲能(néng)系統、電(diàn)動汽車(chē)等。

02 新(xīn)能(néng)源企業布局儲能(néng)成為(wèi)标配

火熱的儲能(néng)賽道吸引了各類企業,不僅包括風電(diàn)、光伏龍頭,還有(yǒu)動力電(diàn)池制造商(shāng)。

比如光伏巨頭晶科(kē)能(néng)源加碼儲能(néng)業務(wù),已規劃12GWh電(diàn)池産(chǎn)能(néng)。晶科(kē)能(néng)源的儲能(néng)之路開始于2020年底,其在經營範圍内新(xīn)增了儲能(néng)業務(wù)後,逐漸加深了對儲能(néng)賽道的布局。目前晶科(kē)儲能(néng)在源網側、工(gōng)商(shāng)業、用(yòng)戶側等不同應用(yòng)場景均推出了對應的解決方案。

晶科(kē)能(néng)源在财報中(zhōng)指出,2021年晶科(kē)能(néng)源家庭戶用(yòng)及工(gōng)商(shāng)業儲能(néng)業務(wù)主流市場渠道已經逐步打開,涉及區(qū)域包括中(zhōng)國(guó)、中(zhōng)東非、東南亞、北美、澳洲與日本等。

風電(diàn)巨頭遠(yuǎn)景能(néng)源的液冷戶外櫃儲能(néng)産(chǎn)品,應用(yòng)業績已超過5GWh,已交付西藏、新(xīn)疆、内蒙、甘肅、海南、山(shān)東、新(xīn)加坡等多(duō)個場景,實際運行超過 200 萬小(xiǎo)時。截至2023年3月,遠(yuǎn)景儲能(néng)國(guó)内外在手訂單已超過15GWh。

而像甯德(dé)時代,億緯锂能(néng)等電(diàn)池生産(chǎn)商(shāng),基于在原有(yǒu)電(diàn)化學(xué)領域的技(jì )術積累和研發能(néng)力,能(néng)夠快速布局儲能(néng)領域,不斷實現産(chǎn)品的叠代創新(xīn)。

不同廠商(shāng)在儲能(néng)領域的布局,有(yǒu)力地說明了儲能(néng)市場的潛力和吸引力。随着可(kě)再生能(néng)源的快速發展和電(diàn)動汽車(chē)的普及,儲能(néng)需求不斷增長(cháng),越來越多(duō)的企業将其目光投向了儲能(néng)領域。

同時也表明了這些企業對未來儲能(néng)技(jì )術的信心和預期。儲能(néng)技(jì )術的不斷發展和成熟,為(wèi)企業提供了更多(duō)的機會,進一步推動了儲能(néng)市場的發展。

此外,不同廠商(shāng)在儲能(néng)領域的布局,也意味着儲能(néng)市場的競争日益激烈。這種競争有(yǒu)助于強化企業的創新(xīn)能(néng)力和産(chǎn)品質(zhì)量,并促進儲能(néng)技(jì )術的不斷創新(xīn)和提高。最終,消費者可(kě)以享受到更好、更先進的儲能(néng)産(chǎn)品,同時也能(néng)促進整個儲能(néng)行業的可(kě)持續發展。

03 儲能(néng)技(jì )術路線(xiàn)豐富

從儲能(néng)的種類來說,盡管锂電(diàn)池占據絕大部分(fēn),仍有(yǒu)新(xīn)興的儲能(néng)産(chǎn)品,比如機械儲能(néng)-飛輪,電(diàn)化學(xué)儲能(néng)的鈉離子電(diàn)池、固态電(diàn)池、液流電(diàn)池等技(jì )術不斷發展。

目前锂離子電(diàn)池是最為(wèi)成熟和應用(yòng)最廣泛的儲能(néng)技(jì )術,锂離子電(diàn)池整個産(chǎn)業鏈都很(hěn)成熟、系統效率也比較高,成本方面大家也接受,是目前較為(wèi)經濟的選擇。

越來越多(duō)的企業也在研究和發展其他(tā)新(xīn)型儲能(néng)技(jì )術,并希望開發出更加成本低廉、效率高、環保等方面更好的儲能(néng)技(jì )術。

鈉電(diàn)池的循環壽命,能(néng)量密度、充放電(diàn)倍率目前看都很(hěn)難與锂電(diàn)池媲美,無論是用(yòng)于動力還是儲能(néng),短期内都難以替代锂電(diàn)池。目前的應用(yòng)場景較少,還未形成規模化。但專家表示,鈉電(diàn)池為(wèi)了快速推廣,非常有(yǒu)可(kě)能(néng)跟锂電(diàn)池混搭,組成一套鈉锂混合動力系統。

液流電(diàn)池在長(cháng)時間尺度上有(yǒu)優勢,锂離子和鈉離子電(diàn)池因為(wèi)塗布電(diàn)極的限制,很(hěn)難能(néng)堅持十小(xiǎo)時以上,不過它的問題是成本。

專家表示,現階段湧現的技(jì )術沒人能(néng)判斷誰會勝出,原則上還是要“突出強項,彌補短闆”。

儲能(néng)技(jì )術的發展和應用(yòng),不僅将對能(néng)源的轉型和可(kě)持續發展産(chǎn)生重要影響,也将促進能(néng)源産(chǎn)業的升級和轉型。

04 消防安(ān)全是儲能(néng)關注的重點

近年來,儲能(néng)電(diàn)站發生火災、爆炸事故時有(yǒu)發生,嚴重的甚至會出現員工(gōng)傷亡。儲能(néng)系統安(ān)全性一直是衆人所關注的議題。

電(diàn)池的全生命周期安(ān)全是儲能(néng)電(diàn)站實現盈利的基礎。

儲能(néng)電(diàn)站在建設、實施過程中(zhōng),火災預防是最重要也是最大的,除了火災之外還有(yǒu)電(diàn)氣模組,比如由于電(diàn)池不一緻引發的故障。除了電(diàn)池之外,還有(yǒu)PCS、變壓器,它們同樣也會出現故障,從而影響電(diàn)站的正常運行。除了火災、電(diàn)氣之外還有(yǒu)灰塵,對降低絕熱性或者散熱等等都會有(yǒu)影響。還有(yǒu)簡單的線(xiàn)束,包括線(xiàn)束的擺放、線(xiàn)束的防火處理(lǐ)等等。

展會上,不少儲能(néng)廠商(shāng)基本都推出了Pack級的消防方案,還湧現出一批專門做儲能(néng)産(chǎn)品消防解決方案的企業。

許多(duō)儲能(néng)廠商(shāng)将儲能(néng)設備配備智慧管理(lǐ)系統,實現儲能(néng)電(diàn)站内極早期的安(ān)全隐患識别,以給出預防性維護和處理(lǐ)建議,并在必要時驅動硬件設備執行保護動作(zuò),進一步提升儲能(néng)運行的安(ān)全性。

比如遠(yuǎn)景為(wèi)新(xīn)一代液冷儲能(néng)産(chǎn)品基于自研的EnOS智能(néng)物(wù)聯操作(zuò)系統,打造了“大數據智能(néng)火警監控系統”,該系統具(jù)有(yǒu)pack級火災探測功能(néng),并将收集到的信息就地處理(lǐ)并與消防系統協同,實現實時報警和保護,同時将本地已識别的風險要素上傳至SCADA平台和雲端,構築儲能(néng)産(chǎn)品安(ān)全模型。

“雙碳”目标引領下,我國(guó)的新(xīn)型儲能(néng)正在步入規模化發展的新(xīn)階段,儲能(néng)産(chǎn)業有(yǒu)望實現進一步繁榮。

工(gōng)業和信息化部電(diàn)子信息司副司長(cháng)楊旭東表示,在當前,中(zhōng)央部署推動高質(zhì)量發展的關鍵時期,光伏、锂電(diàn),包括電(diàn)化學(xué)儲能(néng)行業呈現了非常紅火的發展态勢,同時也承擔着重要的曆史責任。下一步,将在頂層設計、技(jì )術創新(xīn)、産(chǎn)業韌性、配套體(tǐ)系四個方面統籌推動新(xīn)型儲能(néng)電(diàn)池行業高質(zhì)量發展。

長(cháng)期來看,龍頭企業憑借規模、産(chǎn)品性能(néng)和先發布局的渠道優勢,有(yǒu)望保持份額穩固;而未來在大規格電(diàn)芯、鈉電(diàn)池等方向具(jù)有(yǒu)技(jì )術差異性并且渠道布局持續加速的企業,有(yǒu)望獲取份額提升的機會。

儲能(néng)電(diàn)池電(diàn)芯的容量進入“3時代”,意味着儲能(néng)電(diàn)池可(kě)以在一小(xiǎo)時内提供超過300安(ān)培的電(diàn)流輸出,或者在更長(cháng)的時間内以更低的功率提供相同的總電(diàn)量。這也意味着該電(diàn)池電(diàn)芯有(yǒu)較高的能(néng)量存儲能(néng)力,并适合用(yòng)于需要大量電(diàn)能(néng)儲存的應用(yòng),例如太陽能(néng)或風能(néng)發電(diàn)站的儲能(néng)系統、電(diàn)動汽車(chē)等。

02 新(xīn)能(néng)源企業布局儲能(néng)成為(wèi)标配

火熱的儲能(néng)賽道吸引了各類企業,不僅包括風電(diàn)、光伏龍頭,還有(yǒu)動力電(diàn)池制造商(shāng)。

比如光伏巨頭晶科(kē)能(néng)源加碼儲能(néng)業務(wù),已規劃12GWh電(diàn)池産(chǎn)能(néng)。晶科(kē)能(néng)源的儲能(néng)之路開始于2020年底,其在經營範圍内新(xīn)增了儲能(néng)業務(wù)後,逐漸加深了對儲能(néng)賽道的布局。目前晶科(kē)儲能(néng)在源網側、工(gōng)商(shāng)業、用(yòng)戶側等不同應用(yòng)場景均推出了對應的解決方案。

晶科(kē)能(néng)源在财報中(zhōng)指出,2021年晶科(kē)能(néng)源家庭戶用(yòng)及工(gōng)商(shāng)業儲能(néng)業務(wù)主流市場渠道已經逐步打開,涉及區(qū)域包括中(zhōng)國(guó)、中(zhōng)東非、東南亞、北美、澳洲與日本等。

風電(diàn)巨頭遠(yuǎn)景能(néng)源的液冷戶外櫃儲能(néng)産(chǎn)品,應用(yòng)業績已超過5GWh,已交付西藏、新(xīn)疆、内蒙、甘肅、海南、山(shān)東、新(xīn)加坡等多(duō)個場景,實際運行超過 200 萬小(xiǎo)時。截至2023年3月,遠(yuǎn)景儲能(néng)國(guó)内外在手訂單已超過15GWh。

而像甯德(dé)時代,億緯锂能(néng)等電(diàn)池生産(chǎn)商(shāng),基于在原有(yǒu)電(diàn)化學(xué)領域的技(jì )術積累和研發能(néng)力,能(néng)夠快速布局儲能(néng)領域,不斷實現産(chǎn)品的叠代創新(xīn)。

不同廠商(shāng)在儲能(néng)領域的布局,有(yǒu)力地說明了儲能(néng)市場的潛力和吸引力。随着可(kě)再生能(néng)源的快速發展和電(diàn)動汽車(chē)的普及,儲能(néng)需求不斷增長(cháng),越來越多(duō)的企業将其目光投向了儲能(néng)領域。

同時也表明了這些企業對未來儲能(néng)技(jì )術的信心和預期。儲能(néng)技(jì )術的不斷發展和成熟,為(wèi)企業提供了更多(duō)的機會,進一步推動了儲能(néng)市場的發展。

此外,不同廠商(shāng)在儲能(néng)領域的布局,也意味着儲能(néng)市場的競争日益激烈。這種競争有(yǒu)助于強化企業的創新(xīn)能(néng)力和産(chǎn)品質(zhì)量,并促進儲能(néng)技(jì )術的不斷創新(xīn)和提高。最終,消費者可(kě)以享受到更好、更先進的儲能(néng)産(chǎn)品,同時也能(néng)促進整個儲能(néng)行業的可(kě)持續發展。

03 儲能(néng)技(jì )術路線(xiàn)豐富

從儲能(néng)的種類來說,盡管锂電(diàn)池占據絕大部分(fēn),仍有(yǒu)新(xīn)興的儲能(néng)産(chǎn)品,比如機械儲能(néng)-飛輪,電(diàn)化學(xué)儲能(néng)的鈉離子電(diàn)池、固态電(diàn)池、液流電(diàn)池等技(jì )術不斷發展。

目前锂離子電(diàn)池是最為(wèi)成熟和應用(yòng)最廣泛的儲能(néng)技(jì )術,锂離子電(diàn)池整個産(chǎn)業鏈都很(hěn)成熟、系統效率也比較高,成本方面大家也接受,是目前較為(wèi)經濟的選擇。

越來越多(duō)的企業也在研究和發展其他(tā)新(xīn)型儲能(néng)技(jì )術,并希望開發出更加成本低廉、效率高、環保等方面更好的儲能(néng)技(jì )術。

鈉電(diàn)池的循環壽命,能(néng)量密度、充放電(diàn)倍率目前看都很(hěn)難與锂電(diàn)池媲美,無論是用(yòng)于動力還是儲能(néng),短期内都難以替代锂電(diàn)池。目前的應用(yòng)場景較少,還未形成規模化。但專家表示,鈉電(diàn)池為(wèi)了快速推廣,非常有(yǒu)可(kě)能(néng)跟锂電(diàn)池混搭,組成一套鈉锂混合動力系統。

液流電(diàn)池在長(cháng)時間尺度上有(yǒu)優勢,锂離子和鈉離子電(diàn)池因為(wèi)塗布電(diàn)極的限制,很(hěn)難能(néng)堅持十小(xiǎo)時以上,不過它的問題是成本。

專家表示,現階段湧現的技(jì )術沒人能(néng)判斷誰會勝出,原則上還是要“突出強項,彌補短闆”。

儲能(néng)技(jì )術的發展和應用(yòng),不僅将對能(néng)源的轉型和可(kě)持續發展産(chǎn)生重要影響,也将促進能(néng)源産(chǎn)業的升級和轉型。

04 消防安(ān)全是儲能(néng)關注的重點

近年來,儲能(néng)電(diàn)站發生火災、爆炸事故時有(yǒu)發生,嚴重的甚至會出現員工(gōng)傷亡。儲能(néng)系統安(ān)全性一直是衆人所關注的議題。

電(diàn)池的全生命周期安(ān)全是儲能(néng)電(diàn)站實現盈利的基礎。

儲能(néng)電(diàn)站在建設、實施過程中(zhōng),火災預防是最重要也是最大的,除了火災之外還有(yǒu)電(diàn)氣模組,比如由于電(diàn)池不一緻引發的故障。除了電(diàn)池之外,還有(yǒu)PCS、變壓器,它們同樣也會出現故障,從而影響電(diàn)站的正常運行。除了火災、電(diàn)氣之外還有(yǒu)灰塵,對降低絕熱性或者散熱等等都會有(yǒu)影響。還有(yǒu)簡單的線(xiàn)束,包括線(xiàn)束的擺放、線(xiàn)束的防火處理(lǐ)等等。

展會上,不少儲能(néng)廠商(shāng)基本都推出了Pack級的消防方案,還湧現出一批專門做儲能(néng)産(chǎn)品消防解決方案的企業。

許多(duō)儲能(néng)廠商(shāng)将儲能(néng)設備配備智慧管理(lǐ)系統,實現儲能(néng)電(diàn)站内極早期的安(ān)全隐患識别,以給出預防性維護和處理(lǐ)建議,并在必要時驅動硬件設備執行保護動作(zuò),進一步提升儲能(néng)運行的安(ān)全性。

比如遠(yuǎn)景為(wèi)新(xīn)一代液冷儲能(néng)産(chǎn)品基于自研的EnOS智能(néng)物(wù)聯操作(zuò)系統,打造了“大數據智能(néng)火警監控系統”,該系統具(jù)有(yǒu)pack級火災探測功能(néng),并将收集到的信息就地處理(lǐ)并與消防系統協同,實現實時報警和保護,同時将本地已識别的風險要素上傳至SCADA平台和雲端,構築儲能(néng)産(chǎn)品安(ān)全模型。

“雙碳”目标引領下,我國(guó)的新(xīn)型儲能(néng)正在步入規模化發展的新(xīn)階段,儲能(néng)産(chǎn)業有(yǒu)望實現進一步繁榮。

工(gōng)業和信息化部電(diàn)子信息司副司長(cháng)楊旭東表示,在當前,中(zhōng)央部署推動高質(zhì)量發展的關鍵時期,光伏、锂電(diàn),包括電(diàn)化學(xué)儲能(néng)行業呈現了非常紅火的發展态勢,同時也承擔着重要的曆史責任。下一步,将在頂層設計、技(jì )術創新(xīn)、産(chǎn)業韌性、配套體(tǐ)系四個方面統籌推動新(xīn)型儲能(néng)電(diàn)池行業高質(zhì)量發展。

長(cháng)期來看,龍頭企業憑借規模、産(chǎn)品性能(néng)和先發布局的渠道優勢,有(yǒu)望保持份額穩固;而未來在大規格電(diàn)芯、鈉電(diàn)池等方向具(jù)有(yǒu)技(jì )術差異性并且渠道布局持續加速的企業,有(yǒu)望獲取份額提升的機會。